Nesta quinta-feira (1º) tem início o prazo para o brasileiro prestar suas contas com o Leão. Apesar de necessário para a saúde das contas públicas, o Imposto de Renda Pessoa Física está longe de promover justiça distributiva. Diversos estudos e especialistas apontam que o sistema tributário do Brasil está concentrado em impostos sobre bens e serviços – regressivos e indiretos – que oneram os trabalhadores e os mais pobres, com baixa incidência de tributação sobre a renda e o patrimônio. E mesmo no caso do Imposto de Renda, a desigualdade se mantém, com os ricos pagando proporcionalmente bem menos que os mais pobres.

A primeira distorção decorre do fato de a tabela estar congelada por vários anos. Isso provoca o efeito de incorporar mais declarantes, que têm aumento de remuneração, ainda que se situem ao nível da inflação, mas que se tornam declarantes em função da tabela permanecer congelada (desde 2015). É uma forma ilegítima e sub-reptícia de aumentar a carga sem a necessidade de uma lei. É uma grande distorção”, avalia o professor de finanças públicas da Universidade de Brasília (UnB), Roberto Piscitelli. Este ano declara imposto de renda pessoas cuja renda tributável foi acima de R$ 28.559,70 em 2017.

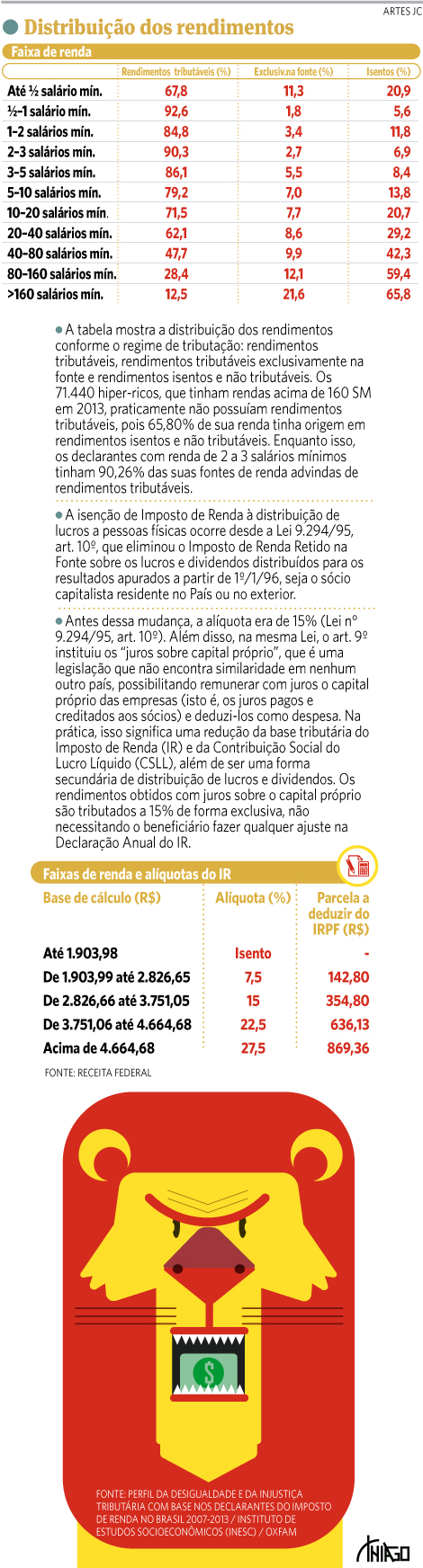

TABELA

João Eloi, presidente do Instituto Brasileiro de Planejamento e Tributação (IBPT), chama atenção para outro aspecto em que o sistema brasileiro funciona como um Robin Hood ao contrário, dando a sensação de que os mais ricos não pagam imposto no Brasil. “A tabela do IR é progressiva até um determinado ponto. A última faixa é de 27,5% tanto para quem ganha R$ 8 mil como para quem ganha R$ 150 mil. Não tem progressividade maior para quem ganha mais e isso ajuda os ricos”, diz o especialista. Para ele, a solução para essa distorção é criar novas faixas até chegar ao limite de 40% para rendas mais altas. “Temos uma progressividade limitada que beneficia o mais rico na renda e, por outro lado, temos uma regressividade no consumo. O dono de uma BMW paga o mesmo imposto que o dono de um fusca quando abastece o carro. O mais rico, proporcionalmente, paga menos.”

Uma terceira distorção para o professor da UnB é o fato de que a tabela do IR se aplica, basicamente, aos rendimentos do trabalho assalariado ou autônomo. Os ganhos de capital e remessas de capital são isentos ou estão sujeitos a tributações exclusivas na fonte, que se situam na faixa dos 15%. Essa questão, no entanto, gera controvérsias. Eloi do IBPT, por exemplo, defende a legislação nesse sentido. “A pessoa jurídica já é tributada no resultado. É justo que os rendimentos, depois de pagos os impostos, não sejam tributados. Não é justo tributar o lucro para depois entregá-lo aos sócios”, diz.

Leia Também

Essa questão, aliás, estimula a chamada pejotização, quando profissionais abrem empresa justamente para se beneficiar das regras de pagamento de imposto das pessoas jurídicas. “Essa é uma forma das pessoas se defenderem de pagar impostos altos. Não é ilegal. O maior problema é a carga alta. Não se tem que combater o efeito, mas a causa”, sugere.

O auditor especialista em planejamento tributário, Jadir Rocha também concorda que empresários e profissionais que se utilizam da pejotização têm o direito de buscar formas de pagar menos imposto. Para o assalariado, no entanto, há pouco a se fazer. No máximo, abater até 12% da renda bruta aplicando em previdência (PGBL) e nas deduções sobre educação e saúde que, por sinal, estão também defasadas, já que não há reajuste de tabela do IR desde 2015.